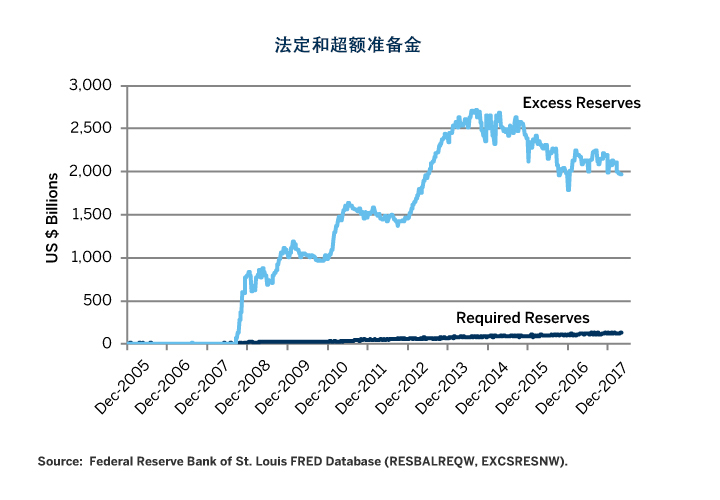

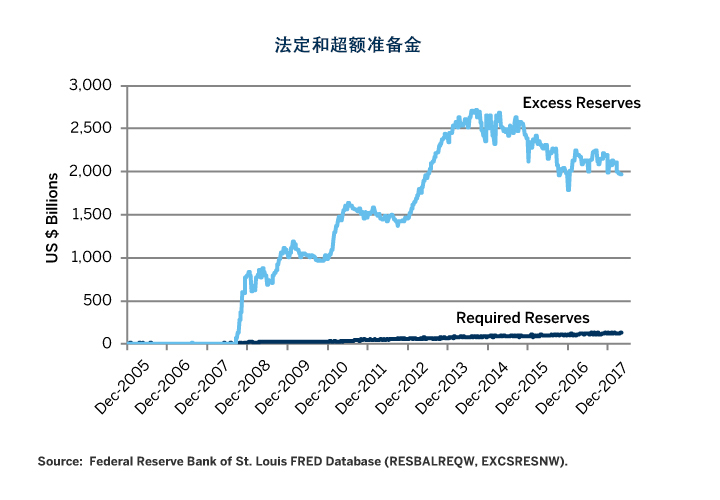

今年黄金期权的隐含波动性已两次从9%翻番至13.5%左右。从比例上来看,涨幅为50%,不可谓不大,至少相比最近的涨幅标准而言。然而更为引人注目的是,黄金市场整体十分淡静。过去两年,黄金期权的隐含波动性接近近期历史水平的最低位,远低于2015年和2016年的平均水平17%,更是低于2011年和2013年的超过30%(图1)。为何黄金市场如此平静?有哪些因素可能刺激波动性?

图1:黄金期权的隐含波动性处于历史性低位。

货币政策和财政相反的力量作用于黄金价格

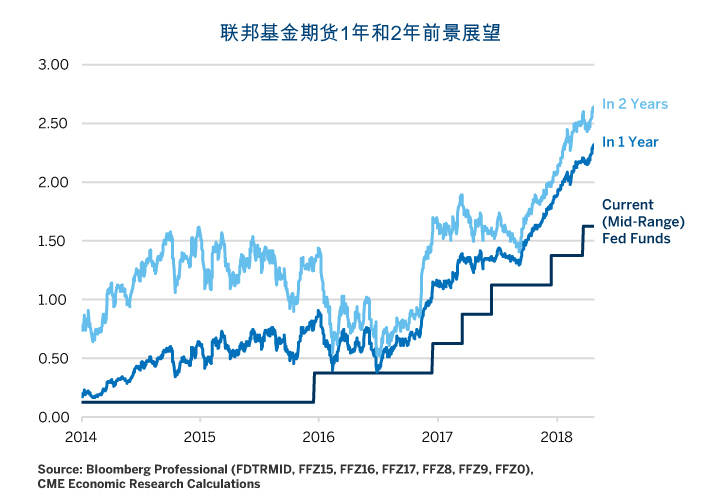

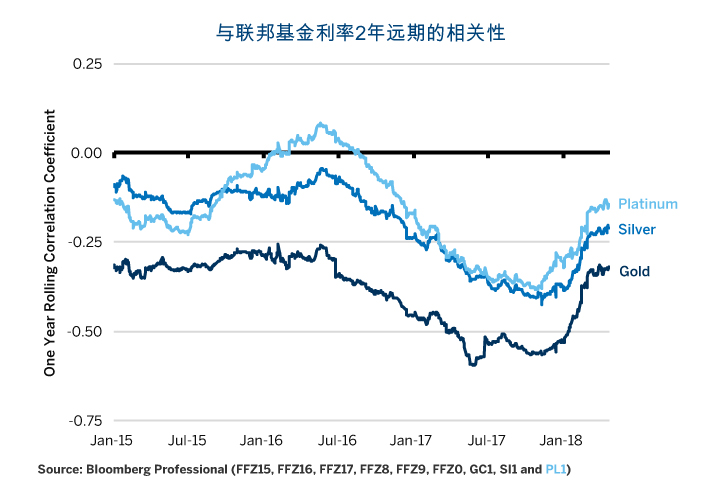

最近黄金期权极为平静,部分原因是黄金价格缺乏方向——鉴于联邦基金期货利率持续走高,市场目前预期2018年再加息两到三次,而2019年加息一到两次(图2),这一情况令人费解。一般而言,加息不利于黄金,其与联邦基金期货(以利率为代表)存在典型的负相关性(而与以价格为代表的联邦基金期货存在正相关性)。过去几个月,这一相关性已经减弱(图3)。

图2:联邦基金期货反应的加息次数远超过四个月前。

图3:黄金仍然与联邦基金负相关,但程度较以往有所减弱。

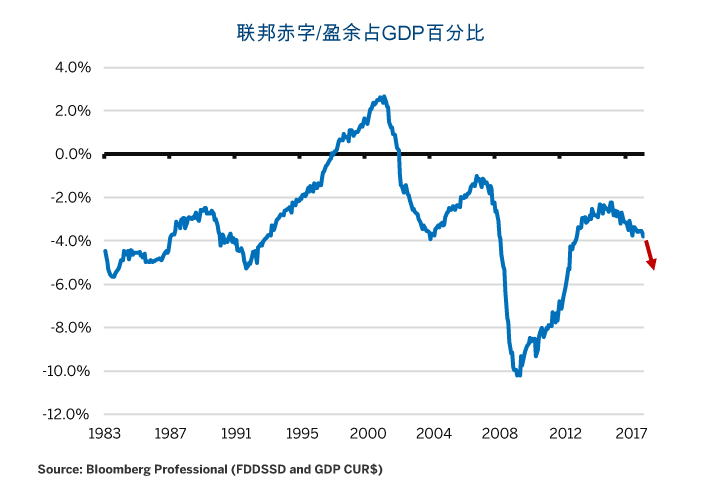

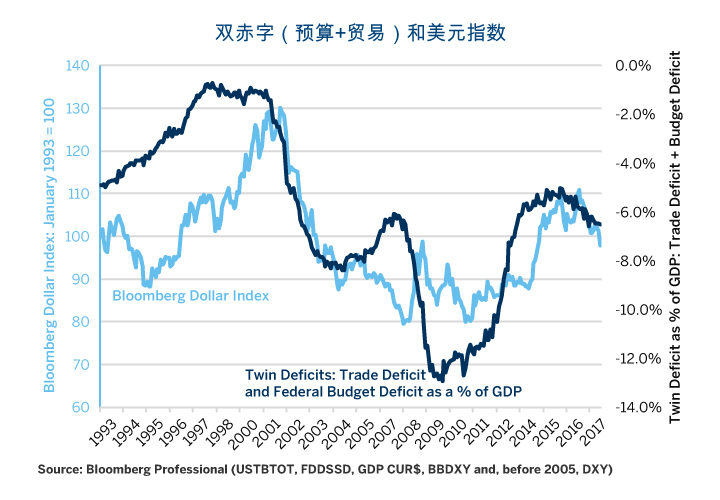

相关性有所减弱的主导原因是美国的财政恶化。早在国会制定近期的税务和支出法案之前,赤字已经在上升。2016年,预算赤字仅为GDP的2.2%,低于2009年的10%。2017年,赤字扩大到占GDP的3.6%。由于2017年12月份的税收法案和2018年3月份的支出法案,美国预算赤字可能到2019年增加至GDP的5%(图4)。预算赤字扩大,加上贸易赤字轻微扩张,美元承受压力(图5),并且碾压了收紧货币政策为美元带来的任何支持。黄金一般与美元存在负相关——所以美元下跌往往意味着金价上涨(图6)。

因此对于黄金,收紧货币政策的做空力量几乎完全被宽松财政政策的做多力量所抵消。只要这些力量互相对立且基本势均力敌,金价仍将继续在区间内波动,而隐含波动性仍然维持在低位。但财政和货币政策的对立还将维持多久?

图4:美国财政赤字未来几年可能进一步恶化。

图5:双赤字(预算+贸易)与美元强/弱的相关性。

图6:黄金与美元指数负相关,所以弱美元有利于黄金。

当财政和货币政策开始步调一致

美国在经历九年的经济复苏之后,进入扩张性的财政政策,非同寻常。20世纪80年代的赤字萎缩,原因是1988年和1989年的扩张持续但缓慢地进入较后期阶段。在20世纪90年代的扩张期间,赤字转为盈余。而在2003年到2007年的短暂扩张期间,赤字同样有所缓和,尽管2001年到2003年减税带来负面的财政影响。最后,当前经济扩张的前七年赤字萎缩,因为减税和2009年工资税下调的措施在2013年到期。无论如何,财政政策仍可能在一段时间维持宽松,并利好黄金。

与此同时,货币政策仍然不利于黄金,至少未来几年如此。美联储的“点阵图”显示2018年将有两到三次加息,2019年还有三次,以及2020年一到两次。如果加息落实,明年收益率曲线将会走平,而2020年初可能进入衰退。如果美联储保持这一加息速度,很难不触发经济下滑,尤其是考虑美国经济的杠杆已经超过2007年危机之前。任何经济的下滑都会大幅利好黄金价格,并刺激黄金期权的隐含波动性,理由有二:

1. 经济下滑可能迫使美联储重回零利率,而减息最可能利好黄金。

2. 衰退必然造成美国财政进一步恶化,同样有利于黄金——尤其是如果美国的财政状况恶化速度超过其他国家时。

黄金期权波动性对于货币政策和经济周期的反应与股票和债券波动性,以及失业率及信贷息差如出一辙。他们共同经历四个阶段的周期:

1. 衰退:高波动性/波动性增加,信贷息差大/不断扩大,失业率不断上升,此前收益率曲线平台,之后不断变陡。

2. 早期复苏:高波动性,信贷息差大,收益率曲线陡峭,失业率高企。失业率、信贷息差和波动性一般在此期间到达顶峰,然后开始减弱。

3. 中期扩张:低波动性/波动性下跌,信贷息差窄/不断缩窄,失业率下跌,同时收益率曲线仍然陡峭但现在开始走平,因为央行开始收紧政策。失业率继续下跌。

4. 后期扩张:收益率曲线平坦且较低,但波动性上涨/收窄,而信贷息差扩大。失业率见底,开始回升。

目前,所有五大指标(黄金、股票、美国国债期权波动性、信贷息差和失业率)都指向美国开始进入中期到后期的复苏(图7和8)。

如果以过去为序幕,未来的进展是:美联储将在2018年和2019年继续加息,收益率曲线走平。波动性在未来12个月可能仍然较低,但美联储的加息在某一个时点将会过甚。考虑到货币政策调整及其对各个市场影响的滞后性(服务及产品、就业、信用及黄金/股票/美国国债期权),其作用往往需要在12-24个月后才能充分体现。因此,市场忽略货币紧缩政策并非不寻常,因为这些政策的副作用会在结束之后的一年或两年才会突然出现。这正是美联储上一轮加息周期的情况:2006年6月美联储完成了17次连续的加息,之后一年期间,即使不动产市场出现问题,波动性和信贷息差仍然十分克制。经济继续增长。突然在2007年夏季,所有情况爆发。到了2008年,经济陷入大衰退。

虽然美联储这一次会更加缓慢的加息,但即便如此,加息最终会过多,时间可能比很多人预期的更早。所以,在2019年年末或2020年年初,市场整体(黄金、债券和国债)的波动性会急剧增加,信贷息差将大幅扩大,失业率飙升。尽管不排除波动性和信贷息差更早上调的情况,但是黄金的波动性更可能在2018年大部分时间维持低位,此后当货币政策和财政政策停止拉锯战,并开始朝同一个方向使力,再开始回升。

图7:黄金波动性-收益率曲线周期与股票、债券和息差走势相近。

图8:股票完成自1990年以来的第三轮波动性周期。

基本预判:

· 财政政策持续压低美元而支持黄金。

· 货币政策抑制黄金的涨势。

· 随着黄金在区间内波动,隐含波动性下跌。

· 黄金的波动性周期似乎与股票和国债相似。

· 美联储的加息在某一个时间点将会过甚,引发信贷息差、失业率及各个资产的波动性回升,包括黄金。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号